Ausblick

Ausblick Gesamtkonzern

| . | Ist 2025 | Prognose 2026 | |

| Auftragseingang | Mio. € | 3.894,8 | 3.800 bis 4.200 |

| Umsatz | Mio. € | 4.168,4 | 3.900 bis 4.300 |

| EBIT-Marge vor Sondereffekten | % | 5,6 | 5,0 bis 6,5 |

| ROCE | % | 15,6 | 13 bis 18 |

| Free Cashflow | Mio. € | 161,8 | -150 bis 0 |

Ausblick Divisions

|

Auftragseingang (Mio. €) |

Umsatz (Mio. €) |

EBIT-Marge vor Sondereffekten (%) | ||||

| Ist 2025 | Ziel 2026 | Ist 2025 | Ziel 2026 | Ist 2025 | Ziel 2026 | |

| Automotive | 1.861 | 1.800 bis 2.100 | 2.054 | 2.000 bis 2.200 | 8,6 | 7,0 bis 8,0 |

| Industrial Automation | 678 | 600 bis 750 | 768 | 625 bis 725 | 3,4 | 5,0 bis 6,5 |

| Woodworking | 1.380 | 1.300 bis 1.500 | 1.372 | 1.300 bis 1.400 | 5,5 | 5,0 bis 6,0 |

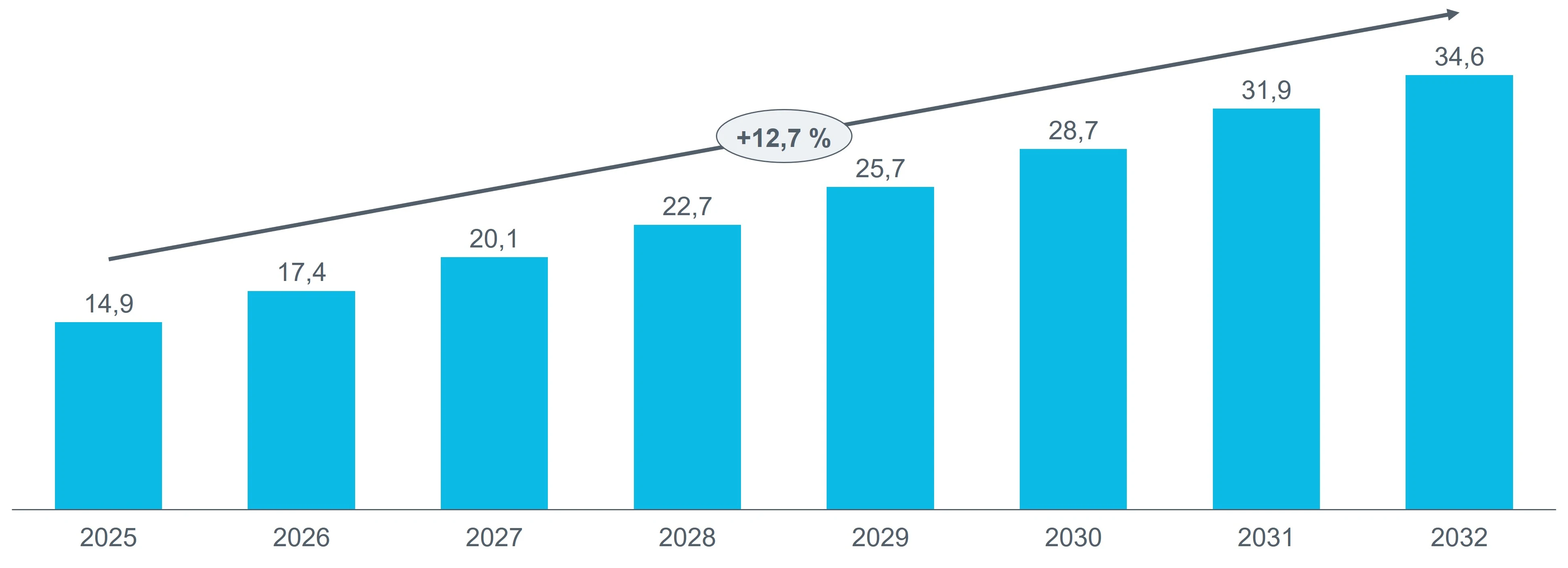

Weltweites Produktionsvolumen von Elektrofahrzeugen

Als Lieferant von Produktionsanlagen, insbesondere für die Automobil- und die Möbelindustrie, hängt der Dürr-Konzern vom Investitionsverhalten der Hersteller ab. Dieses wird maßgeblich von der Produktionserwartung der nächsten Jahre bestimmt. Ein wichtiger Treiber ist dabei der Umstieg auf Elektromobilität.

in Mio. Fahrzeugen

Quelle: GlobalData, Global Light Vehicle Powertrain Forecast – 4. Quartal 2025

Dividende

Dürr beabsichtigt grundsätzlich, 30 bis 40% des Nettogewinns auszuschütten.

* Die Angaben wurden zur besseren Vergleichbarkeit nach durchgeführten Kapitalmaßnahmen (Gratisaktien) angepasst.

Disclaimer

Diese Veröffentlichung wurde von der Dürr AG/dem Dürr-Konzern selbstständig erstellt und kann Aussagen zu wichtigen Themen wie Strategie, zukünftigen finanziellen Ergebnissen, Ereignissen, Marktpositionen und Produktentwicklungen enthalten. Diese zukunftsgerichteten Aussagen sind – wie jedes unternehmerische Handeln in einem globalen Umfeld – stets mit Unsicherheit verbunden. Sie unterliegen einer Vielzahl von Risiken, Ungewissheiten und anderen Faktoren, die in Veröffentlichungen der Dürr AG, insbesondere im Abschnitt „Risiken“ des Geschäftsberichts, beschrieben werden, sich aber nicht auf diese beschränken. Sollten sich eine(s) oder mehrere dieser Risiken, Ungewissheiten oder andere Faktoren realisieren oder sollte sich erweisen, dass die zugrundeliegenden Erwartungen nicht eintreten beziehungsweise Annahmen nicht korrekt waren, können die tatsächlichen Ergebnisse und Entwicklungen des Dürr-Konzerns wesentlich von denjenigen Ergebnissen abweichen, die als zukunftsgerichtete Aussagen formuliert wurden. Zukunftsgerichtete Aussagen sind erkennbar an Formulierungen wie „erwarten“, „wollen“, „ausgehen“, „rechnen mit“, „beabsichtigen“, „planen“, „glauben“, „anstreben“, „einschätzen“, „werden“ und „vorhersagen“ oder an ähnlichen Begriffen. Die Dürr AG übernimmt keine Verpflichtung und beabsichtigt nicht, zukunftsgerichtete Aussagen ständig zu aktualisieren oder bei einer anderen als der erwarteten Entwicklung zu korrigieren. Aussagen zu Marktpositionen basieren auf den Einschätzungen des Managements und werden durch externe, spezialisierte Agenturen unterstützt.

Unsere Finanzberichte, Präsentationen, Presse- und Ad-hoc-Meldungen können alternative Leistungskennzahlen enthalten. Diese Kennzahlen sind nach den IFRS (International Financial Reporting Standards) nicht definiert. Bitte bewerten Sie die Vermögens-, Finanz- und Ertragslage des Dürr-Konzerns nicht ausschließlich auf Basis dieser ergänzenden Finanzkennzahlen. Sie ersetzen keinesfalls die im Konzernabschluss dargestellten und im Einklang mit den IFRS ermittelten Finanzkennzahlen. Die Ermittlung der alternativen Leistungskennzahlen kann auch bei gleicher oder ähnlicher Bezeichnung von Unternehmen zu Unternehmen abweichen. Weitere Informationen zu den von der Dürr AG verwendeten alternativen Leistungskennzahlen finden Sie im → Finanzglossar auf der Webseite.